Im Rahmen einer unabhängigen Marktstudie von G+D, die vor Kurzem von Global Data durchgeführt wurde, wurden traditionelle und Neobanken aus 15 Ländern befragt. Das Ziel bestand darin zu erfassen, welche Herausforderungen Finanzinstitutionen derzeit in der Zahlungslandschaft sehen, was Banken voneinander lernen können und wie sie das Kundenerlebnis entlang der Customer Journey mit einem phygitalen Ansatz verbessern können.

Sind Banken für die phygitale Zukunft gerüstet?

Die fortschreitenden Innovationen in der Zahlungsbranche transformieren den Sektor drastisch. Verbraucherinnen und Verbrauchern werden immer mehr Optionen geboten und Banken müssen in der Lage sein, schnell auf die steigenden Kundenerwartungen zu reagieren und mit ihnen Schritt zu halten.

Digitales Banking und physische Bankfilialen: eine erfolgreiche Kombination

Befragt wurden Online-Banken und traditionelle Banken aus der ganzen Welt. Die Umfrage enthüllte einige eindeutige Trends. Alle Befragten waren davon überzeugt, dass eine Kombination aus physischen und digitalen Touchpoints die Lösung sei. Lediglich 20 % der Neobanken waren der Meinung, für den langfristigen Erfolg keine Filiale zu brauchen.

Darüber hinaus waren sich die Befragten größtenteils einig (89 % der Banken – sowohl traditionelle als auch Neobanken), dass die Zahlungskarte, wie wir sie kennen, auch in den kommenden Jahren relevant sein wird. Eine Studie von Juniper Research aus dem Jahr 2021 bestätigte dies: Die Zahl der Nutzerinnen und Nutzer digitaler Geldbörsen wird zwar bis 2025 voraussichtlich 4,4 Milliarden übersteigen. Es ist jedoch davon auszugehen, dass es die physische Zahlungskarte noch viele Jahre lang geben wird.1

Warum? Die physische Zahlungskarte ist ein greifbares Symbol für Vertrauen. Es werden zwar immer mehr E-Books verkauft. Dennoch bedeutet dies nicht das Ende des gebundenen Buches. So steigen auch hier die Verkaufszahlen.2 Ein physischer Berührungspunkt ist uns nach wie vor wichtig. Dies hat die Umfrage mehr als deutlich gezeigt. Für Banken sind greifbare Produkte, die das Markenlogo präsentieren, eine gute Möglichkeit, mit ihrer Kundschaft in Verbindung zu bleiben.

Überwindung bestehender Banking-Herausforderungen

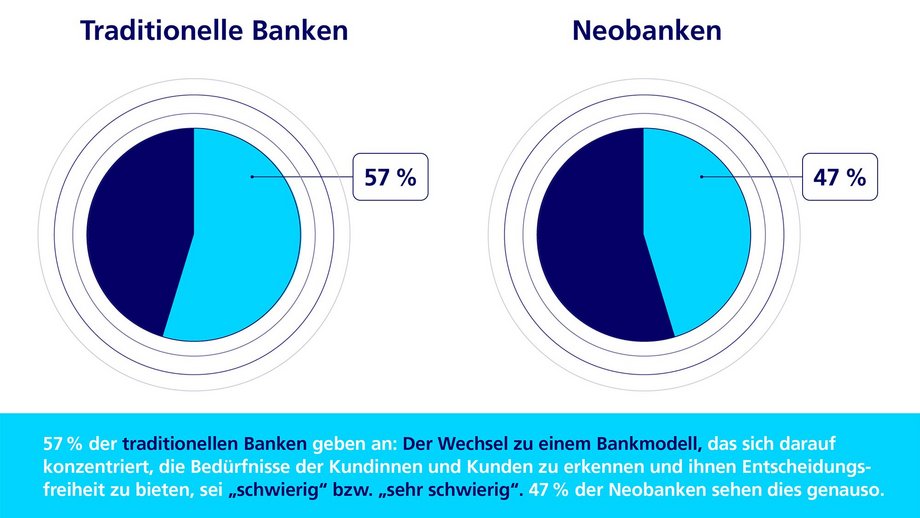

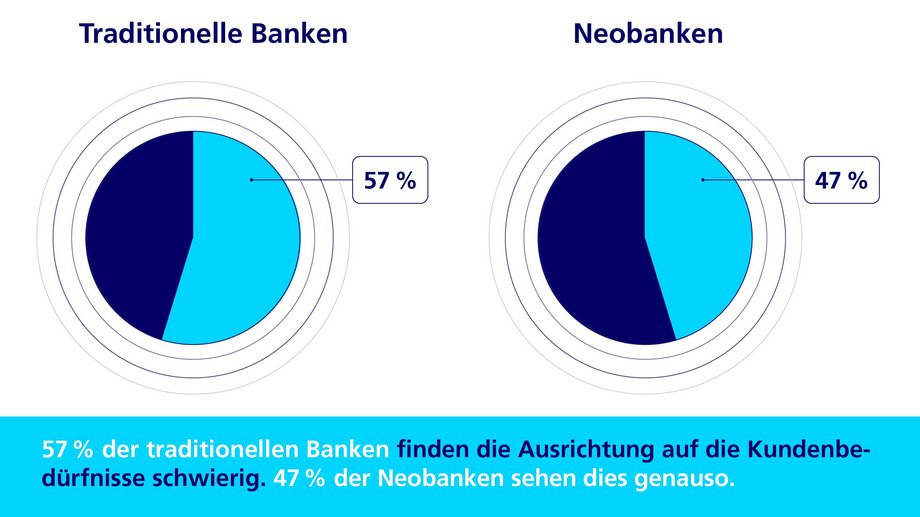

Sowohl die traditionellen Banken als auch die Neobanken sind sich einig, dass sie den Kundenservice mit einem phygitalen Ansatz verbessern müssen. Sie geben jedoch auch an, dass die Umsetzung sie vor Schwierigkeiten stelle. Die Schaffung einer zusammenhängenden, einheitlichen Customer Journey über physische und digitale Kanäle hinweg ist erforderlich, aber kompliziert. Allgemein fanden dies die traditionellen Banken schwieriger als die Neobanken. So bezeichneten 37 % dies als „riesige Herausforderung“. Immer mehr Banken trennen sich heutzutage von ihren Altsystemen und nutzen neue digitale Dienste wie Open-Banking-Systeme. Die Umfrageergebnisse unterstreichen jedoch, wie komplex dies ist. Denn im Lauf der Jahre haben die alteingesessenen Finanzinstitutionen immer mehr Systeme von verschiedenen Anbietern hinzugekauft, die sich nur schwer integrieren lassen.

Durch die Integration von Anwendungen und Daten mit APIs und Webdiensten haben Banken mehr Flexibilität und können ihrer Kundschaft ein aktuelles Serviceerlebnis bieten. Lösungen, die in einer Vielzahl an Ländern lizenziert sind und von verschiedenen Unternehmen verwendet werden, stellen Banken jedoch vor bürokratische Herausforderungen. Denn diese müssen einerseits den Schutz von Daten gewährleisten und andererseits die Customer Journey reibungslos gestalten. An dieser Hürde führt leider kein Weg vorbei. Sie muss überwunden werden, um ein perfektes Kundenerlebnis zu bieten. Die effektive Nutzung von Kommunikationskanälen ist ein Treiber für langfristigen Erfolg.

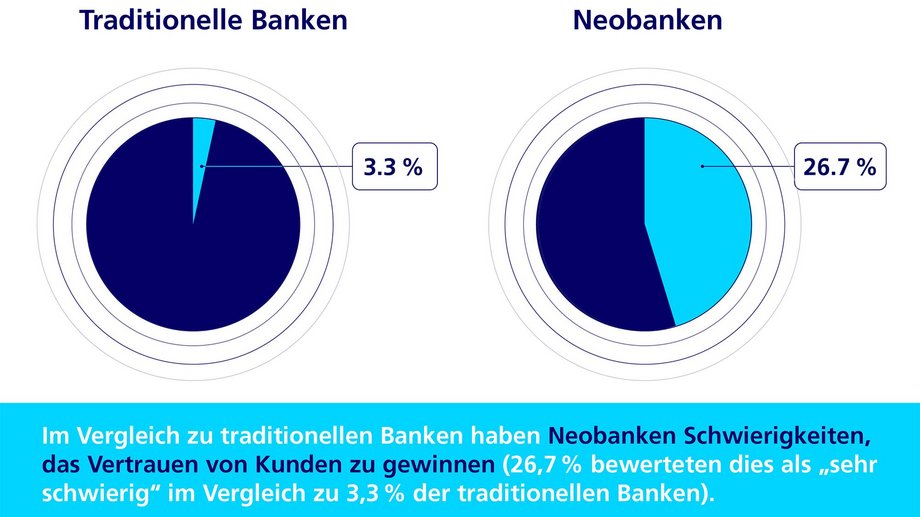

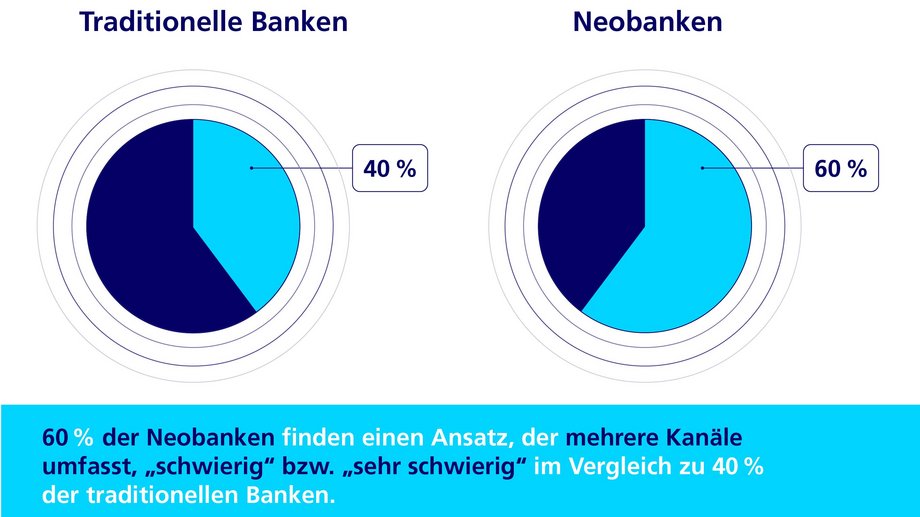

Neobanken haben gegenüber traditionellen Banken grundsätzlich einen Wettbewerbsvorteil, weil sie weniger Einschränkungen ausgesetzt sind. Im Hinblick auf Kommunikation haben sie jedoch nicht immer die Nase vorn. Knapp zwei Drittel der befragten Neobanken gaben an, dass es für sie schwierig sei, die Interaktionen mit ihrer Kundschaft auf mehreren Kanälen zusammenzubringen. Bei den traditionellen Banken lag die Zahl bei 43 %. Dies zeigt deutlich, dass es für alle Finanzinstitute höchste Zeit ist, sich anzupassen, um in der neuen phygitalen Welt erfolgreich zu sein.

Banking-Erwartungen für die Zukunft

Die Zukunft der digitalen Welt ist menschlich. In diesem Punkt waren sich sowohl traditionelle Banken als auch Neobanken einig. 96 % der Befragten bei traditionellen Banken und Neobanken gaben an, dass die Automatisierung in Zukunft für das Banking eine wichtige Rolle spielen werde. Sowohl traditionelle Banken (87 %) als auch Neobanken (67 %) betonten, dass neben der Automatisierung auch menschliche Elemente entscheidend seien. Wie können Banken Automatisierung in ihre Banking-Strategie integrieren? Studien haben gezeigt, dass es nur einige wenige Berührungspunkte gibt, an denen Kundinnen und Kunden unzufrieden sind: die Warteschlange in der Filiale, Verwirrung bei der Nutzung einer mobilen App oder Unklarheit entlang der Customer Journey. Chatbots und automatisierte Sprachantworten (AVR) können automatisierte Unterstützung bieten, aber eines sollten Banken niemals unterschätzen: Manchmal möchten Kundinnen und Kunden einfach mit einem Menschen sprechen.

Um es auf den Punkt zu bringen: Eine Kombination aus beiden Welten wird Banken zum Erfolg verhelfen. Indem sie physische Berührungspunkte und erstklassige intelligente Lösungen zusammenbringen, sind Banken bestens für eine erfolgreiche Zukunft aufgestellt. Dadurch verschaffen sie sich einen Wettbewerbsvorteil und bieten ein hervorragendes Kundenerlebnis.

Veröffentlicht: 10.03.2022

Diesen Artikel teilen

Abonnieren Sie unseren Newsletter

Verpassen Sie nicht die neusten Artikel von G+D SPOTLIGHT: Wenn Sie unseren Newsletter abonnieren, bleiben Sie immer auf dem Laufenden über aktuelle Trends, Ideen und technische Innovationen – jeden Monat direkt in Ihr Postfach.